中石化发布年度预测:2019年石油炼化行业将继续景气!

2018年12月20日,中国石化经济技术研究院在北京举行了《2019中国能源化工产业发展报告》发布会。会议透过经济、产业、热点专题3大模块,**分析了2018年中国能源化工市场特征,并预判了中国能源、石油天然气、炼油和化工产业链2019年走向。

作为中国首部由央企发布的覆盖经济、能源、炼油、化工行业全产业链发展的年度研究报告。发布会吸引了来自****部门、中外油气企业、咨询公司、金融机构等200多位领导、专家的到来。

在《2019中国能源化工产业发展报告》发布会上,中国石化专家给出了权威预测,认为2019年**油价面临下行压力,预计2019年布伦特原油均价60~70美元/桶。

业内权威专家普遍认为,通常50~70美元/桶是炼化企业盈利性较高的价格区间,在此区间内,会给炼化企业带来丰厚的利润。

油价的走向预测,市场变化是永恒的主题。从供需两端来看,目前供需基本平衡,但存在过剩压力。

2019年,受中美贸易摩擦、美联储加息、美国脱欧、美国对伊制裁等因素影响,贸易额和工业产值增长动能减弱,将拖累各经济体出现略低于2018年的GDP增速。

或许正是基于不确定性和贸易壁垒,**货币基金组织(IMF)在10月9日将2019年GDP增速从3.9%下调*3.7%。经济下行压力增加,将拖累石油需求增长,预计2019年,**石油需求增加120万桶/日左右,低于2018年的水平。

值得注意的是,石油需求增速放缓可以预见,但石油供应为油价的走向增加了不确定性。

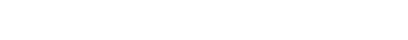

近年来,供给侧格局看,石油市场的主导权已经从OPEC转向美沙俄三方博弈。作为石油产量产国1000万桶/日的供应大国,三个**的产量政策及变化对市场影响*关重要。

美国经过2011年和2017年两次页岩油革*,原油产量快速上升,预计2019年,年度原油产量占比将达到11.7%,势必增加供应过剩压力。另一方面,沙特与俄罗斯牵头达成的减产协议旨在平衡市场,但考虑到俄罗斯和部分豁免国减产执行力不强,减产协议对油价的实际提振作用有限。

基于供需两端分析来看,**油价价格区间将利好炼化企业,2019年炼油行业将继续延续景气周期。但也不排除地缘政治带来的市场风险,伊朗核制裁后续变化、利比亚内战、叙利亚战争、也门危机等,也都有可能引起油价的意外波动。

继金融危机前的2004-2007年炼油“黄金时代”之后,2015年以来,全球炼油行业开启又一个行业发展的“白银时代”。

得益于产能低速增长、产品需求复苏、油价低位回升,2018年全球炼厂运营情况及炼油毛利持续改善,装置开工率上升。

2018年美国墨西哥湾沿岸、欧洲西北欧和地中海沿岸、亚太新加坡三地复杂性炼厂毛利分别为10.8美元/桶、7.1美元/桶和4.0美元/桶 ,相较于2009-2014年炼油低迷期毛利水平分别**31.7%、29%、17.6%。作为传统的三大炼油**,炼油毛利的**也彰显了全球炼油行业正经历新一轮景气周期。

当然*此,全球炼油行业景气周期显然没有结束,据权威机构预计,未来几年炼油行业还将保持良好运行态势。

据悉,**海事组织(IMO)要求2020年船燃硫含量由3.5%***0.5%。除亚太和北美复杂型炼厂外,全球其他炼厂较难短时间满足低硫燃料油生产,这势必造成中间馏分油需求激增,进一步支撑全球炼油毛利上涨。预计2019年炼油毛利将进一步**,*2020年,炼油毛利有望达到近十年来新高。

正是2015-2017年三年炼油景气周期高位驱动,全球炼油能力在2018年迎来了新一轮的集中投产期。过程中,全球炼油格局突显,炼油业呈现加速东移态势。

2018年全球炼油能力同比增长102万桶/日达到9554万桶/日,增量创下了自2013年以来新高。在这部分增量中,亚太地区的贡献几乎占据了半壁江山,这凸显了亚太等新兴经济体工业化的带动作用,也预示未来炼油格局的重塑。

据悉,此轮炼油景气周期带来的产能集中投产将延续*2019年。届时全球炼油能力将大幅增长200万桶/日,而新增产能中,亚太和中东分别贡献150万桶/日和40万桶/日,占全球增量的77%和20%。未来一段时间,亚太和中东将继续**全球炼油能力的扩张。

在此轮炼油行业景气周期中,国内炼油行业乘势而起,运行态势稳中向好。

2018年全国炼油能力新增1200万吨/年*8.4亿吨/年,炼油规模增长为近五年来**水平。炼油产值扩张缓慢为国内入场炼油行业的企业带来利好,在油价上涨的助推下,石油加工业净利润大增40%左右。

在炼油利润**和**政策的双重驱动下,民营炼油企业迎来转机。

近年来,**逐步放开炼油行业政策,传统民营炼厂进口原油配额制基本到位。政策松绑、原油供应充裕的情况下,炼油企业**优化布局,积极开拓市场,抓住炼油业产能建设**一个大周期机遇。

在新一轮大型民企扩张与转型过程中,大炼化项目进入建设高峰期, 石化工程公司将成**受益者。

目前,我国有多个大型炼化项目正在建设或扩建,例如中国石化投资2000亿建设四大炼化基地、中石油中委揭阳2000万吨炼油项目重新启动、兵器集团盘锦1500万吨炼化项目的建设以及部分现有企业产能的改扩建。大型炼化项目的集中建设将助推石化工程建设行业迎来景气高点。

在享受炼油行业发展红利的同时,国内炼油行业面临四大挑战值得我们关注。

首先,民营大炼化投产,供应格局发生变化,市场化竞争更加激烈。

2018年是炼化企业加速入场的一年,产业格局面临重构。炼油工业由此前的石油石化两大集团二分天下到地方炼厂异军突起,民营炼厂占比大增,“三分格局”实质性确立。2019年新兴民企大型一体化装置投产带动炼油能力大幅增加4500万吨/年,达8.8亿吨/年。

与过热的炼化供应形成鲜明对应的是,成品油需求增长乏力。

2019年,贸易摩擦加剧、环保常态化、替代燃料发展过快等多重因素作用下,国内成品油终端消费继续放缓,预计2019年全年终端消费同比增长2%左右。显然,国内市场无法消化高涨的成品油供应,过剩的资源只能依赖出口。而目前,与亚太主要出口**和地区对比,中国成品油综合出口能力并不占优势。

同时,**越来越注重能源清洁化,国内替代燃料快速增长进一步挤占成品油市场。而且,2019年油品质量面临着**汽、柴油国Ⅵ升级以及船燃低硫化要求的集中进行,炼厂流程亟需改变、生产成本增加都对炼厂运行带来压力。

此外,成品油**市场化步伐加快。加油站建设对外资开放,成品油价格形成机制放开,后者对市场的影响较大,炼油销售企业需要提前做好准备。

未来,炼油工业面临着电动革*、市场革*、数字革*和绿色革*的冲击,为顺应大势,中国炼油亟需转型升级。淘汰落后产能为先进产能腾出空间,将原油定位从石油燃料转向化工原料,由炼油向化工转型,**企业核心竞争力,适时布局新能源,由传统油气公司向绿色能源公司转型。